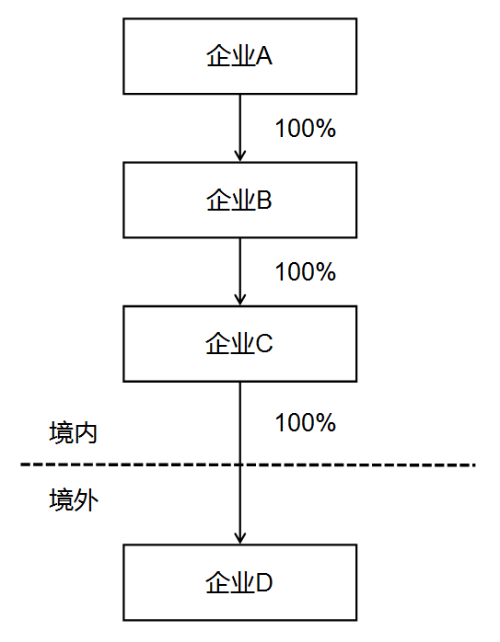

近期,国家税务总局制发了《关于优化纳税服务 简并居民企业报告境外投资和所得信息有关报表的公告》(以下简称《公告》),现解读如下: 一、《公告》出台的背景是什么? 2014年,国家税务总局印发了《关于居民企业报告境外投资和所得信息有关问题的公告》(国家税务总局公告2014年第38号,以下简称38号公告),规定了居民企业报送境外投资和所得信息有关事项。38号公告印发以来,企业提供境外所得有关资料逐步规范,境外投资和所得信息采集的系统性、全面性得到有效提升,境外税收工作服务与管理基础不断夯实。 为贯彻落实中办、国办印发的《关于进一步深化税收征管改革的意见》,持续深化税务系统“放管服”改革,优化税收营商环境,深入开展“便民办税春风行动”,结合38号公告执行以来各方反馈的意见建议,进一步简并相关信息报告内容和方式,提高信息申报质量和纳税遵从,优化纳税服务举措,国家税务总局制定了本《公告》。 二、《公告》优化了哪些事项? 一是减少报表张数。《公告》合并了38号公告的《居民企业参股外国企业信息报告表》和《受控外国企业信息报告表》,重新设计为《居民企业境外投资信息报告表》(以下简称《报告表》)。二是降低报送频次。将原来在企业所得税预缴时申报改为年度申报,将即时报告调整为年度申报,大幅减少企业报告次数。三是优化填报数据。对数据项进行归并梳理,由57项调整为28项,减轻纳税人填报负担。 三、哪类居民企业需要填报《报告表》? 一是居民企业在一个纳税年度中的任何一天,直接或间接持有外国企业股份或有表决权股份达到10%(含)以上的,需由直接境外投资的居民企业履行填报义务。示例1投资架构如下,居民企业C直接持有外国企业D股份,符合本公告规定条件,应作为报告人填写《报告表》,居民企业A和居民企业B未直接持有外国企业股份,无需填写《报告表》。

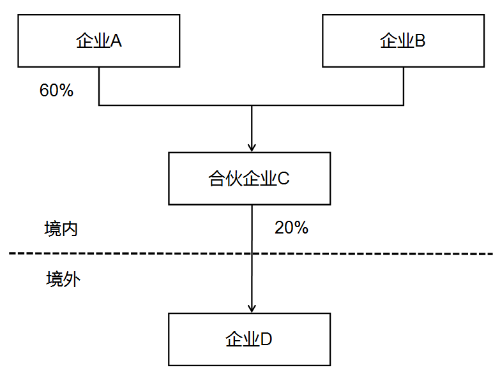

示例1 二是居民企业通过境内合伙企业,符合信息报告条件的,需由合伙企业合伙人作为报告人填写《报告表》。示例2投资架构如下,居民企业A和居民企业B通过境内合伙企业C持有外国企业D股份。按照合伙协议,各合伙人按照出资比例享有合伙企业份额,居民企业A享有合伙企业C 60%的财产份额和利润分配比例,合伙企业C持有外国企业D 20%股份,居民企业A视同持有外国企业D股份为60%×20%=12%,符合本公告规定条件,居民企业A应作为报告人填写《报告表》,境内合伙企业C无需填写《报告表》。

示例2 四、居民企业需要报告哪些境外被投资企业? 一是在一个纳税年度中的任何一天,被居民企业直接或间接持有股份或有表决权股份达到10%(含)以上的外国企业。居民企业持股比例计算方式按照本公告第二条第二款规定计算,即多层间接持有股份按各层持股比例相乘计算,中间层持有股份超过50%的,按100%计算。示例3投资架构如下,在判断居民企业股东是否达到股份控制标准时,按各层持股比例相乘计算。因外国企业B持有外国企业C的股份比例超过50%应按100%计算,故居民企业A间接持有外国企业D的股份比例为10%,计算公式为100%×100%×10%=10%,符合本公告规定条件。居民企业A应就外国企业B、C和D分别填报《报告表》。

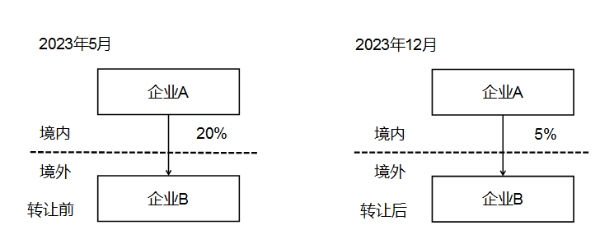

示例3 二是若一个纳税年度中间发生股权转让,导致年末持股比例不足10%的,仍需报告被转让境外被投资企业,报告人在填报“外国企业生产经营信息”时,可以填报转让前最近一期的数据。示例4投资架构如下,居民企业A在2023年5月取得外国企业B股份为20%,并于2023年8月转让15%的股份,2023年末持有外国企业B股份为5%,居民企业A在2023年度持有外国企业B的股份超过10%,符合本公告规定条件,居民企业A应就外国企业B填报《报告表》,其中第10栏“报告人持股比例(年末数)”“直接持股”应填写5%。

示例4 五、居民企业在哪些情形下需要填报“受控外国企业信息”? 受控外国企业应从以下两个方面进行判定:一是构成控制,控制标准包括股份控制和实质控制;二是外国企业,是指依照外国(地区)法律成立且实际管理机构不在中国境内的企业。居民企业应自行判定境外被投资企业是否为受控外国企业,并勾选确认。 为判定报告人是否符合企业所得税法实施条例第一百一十七条第一款规定情形,报告人在获取直接或间接持有境外被投资企业10%以上股份的其他中方股东相关信息基础上,填写“受控外国企业信息”。 受控外国企业设立在实际税负低于12.5%的国家(地区),并非由于合理的经营需要而对利润不作分配或者减少分配的,或者符合豁免情形的,税务机关可以按照企业所得税法及其实施条例、《特别纳税调整实施办法(试行)》第八章受控外国企业管理的有关规定办理。 六、外国企业生产经营信息采用何种口径填报? 《报告表》中涉及提供境外被投资企业的生产经营信息,除“实际已缴纳所得税额”以外,以被投资企业的会计报表数据进行填写,并按照填表说明确定年度和外币折算事项。例如:外国企业B所在辖区纳税年度(当年4月1日至次年3月31日)与我国纳税年度不一致(我国为1月1日至12月31日),因此居民企业A在2024年填报2023年度《报告表》时,因外国企业B纳税年度截止日在2023年3月31日,所以应填报外国企业B 2022年4月1日至2023年3月31日所属年度的数据。 七、《公告》何时生效执行? 《公告》自2023年10月10日起执行,在 2023年度及以后年度发生的应报告信息,适用本公告规定。 |